核心观点

上半年信贷投放节奏较快,下半年信贷投放料平稳。货币政策更加常态,引导利率下行但不可过低,金融体系让利主要依赖存款贷款基准切换。下半年货币政策更加常态化,传统的降准降息政策仍然有概率,但宽松幅度相对有限,大概率结合宏观经济修复进程、以小步慢跑的方式落地。

上半年信贷投放节奏较快,下半年信贷投放料平稳。以2020年全年新增人民币贷款20万亿的假设计算,上半年已完成60%的信贷投放,投放节奏较往年有所加快。3~5月信贷投放力度大源于信贷政策的定向支持,企业短期贷款增加较为明显。年内剩余信贷额度约40%,前期针对疫情出台的一些特殊的、阶段性的货币政策工具逐步退出后,信贷增长也将回落,预计下半年信贷增速将小幅回落。

货币政策更加常态。为了应对疫情冲击,上半年应对疫情的货币超宽松,包括数量、价格和结构性货币政策。随着疫情后生产端、投资端的逐步恢复,前期货币政策也逐步退出。下半年经济恢复政策,货币政策更加常态,一方面说明难再有大幅的降准降息出现,但另一方面至少不应该比2019年有明显收紧。2019年资金利率围绕政策利率波动,预计后续货币市场利率仍将在政策利率偏低水平上波动运行;信贷增速将逐步向名义GDP增速靠近。

引导利率下行但不可过低。国常会明确提出要进一步引导贷款和债券利率下行,央行在《2020年上半年金融统计数据新闻发布会文字实录》中提出要引导融资成本进一步降低,向实体经济让利。但是利率下行需要适度,以防止套利和资金空转为底线,这要求整个利率谱系利差不可过大,一方面通过监管指导等要求银行减少高息揽储行为,另一方面通过货币政策回归常态压缩资金利率与政策利率的利差。

金融系统让利主要依赖利率下行。金融系统让利1.5万亿中,预计利率的下行实现金融市场或者金融体系对实体经济的让利约9300亿元,包括贷款利率下行、债券利率的下行、通过再贷款、再贴现政策支持的优惠利率贷款的发放。新发放贷款让利通过进一步压缩利差实现,但规模有限;存量贷款定价基准切换带来更多让利空间。

资管新规过渡期大概率延期。2018年以来新增信托贷款和委托贷款规模持续压缩,受疫情的影响,非标作为主要融资方式之一仍然要发挥支持实体经济的作用,加之年底前完成全部存量产品整改压力仍然较大,资管新规有延期的必要。根据人民银行办公厅主任兼新闻发言人周学东所言,“可能延一年是比较合适”,预计资管新规过渡期大概率延期一年。

债市策略:下半年货币政策更加常态化,传统的降准降息政策仍然有概率,但宽松幅度相对有限,大概率结合宏观经济修复进程、以小步慢跑的方式落地。对债券市场而言,货币最宽松的时期已过,但从资金利率和政策利率的水平、宏观经济修复的水平来看,当前债券利率调整有明显超调的迹象,10年国债在3%以上已经存在配置价值。

正文

在资金利率从月初低点回升、股票市场快涨、基本面数据缺失的背景下,上周债市受股票市场快涨情绪压制下快速下跌。而最新出炉的通胀数据和金融数据均没有明显超预期,并未能给经历了基本面修复和资金面收紧的重定价后提供更多的定价参照。7月10日晚央行发布《2020年上半年金融统计数据新闻发布会文字实录》,就货币政策、信贷增长、资管新规、金融系统让利等集中做了阐述。

上半年信贷投放节奏较快,下半年信贷投放料平稳

上半年信贷投放节奏较快。6月金融数据出炉,新增人民币贷款1.81万亿、社会融资规模新增3.43万亿,小幅超预期,回到2018年同期水平,仍高于其他年份同期水平。上半年新增人民币贷款合计12.1万亿,较2019年上半年增长25%;以2020年全年新增人民币贷款20万亿的假设计算,上半年已完成60%的信贷投放,投放节奏较往年有所加快。

3~5月信贷投放力度大,定向支持的信贷扩张见效。从月度信贷投放的视角看,上半年信贷投放节奏加快的时期主要集中在疫情冲击后复工复产推进的3月~5月。这一阶段对应的货币政策是以增加再贷款再贴现额度、下调再贷款利率、定向降准、支持中小企业延时还本付息为主的精准推进复工复产阶段,宽松的资金面背景下鼓励信贷投放。从上半年的贷款结构看,一季度短期贷款较往年有所增加,主要是为疫情期间企业提供流动性支持,二季度中长期贷款有所增长,主要用于支持企业复工复产。

下半年信贷增速料将回落。其一,从年内剩余信贷额度来看,《2020年上半年金融统计数据新闻发布会文字实录》中货币政策司副司长郭凯认为下半年货币信贷基本上和去年相比是略微有所增加的水平,大概就是20万亿元左右,在此假设上计算,以信贷口径,预计2020年底各项贷款增速为13.06%,低于6月底的13.2%,因而下半年必定会面临信贷增速的拐点;社融口径下预计2020年底新增人民币贷款增速13.2%,低于6月底的13.3%,因而也将面临拐点或震荡运行。根据易纲行长提到的全年社会融资规模增量将超过30万亿元的假设来计算,若全年社融增量30万亿,则全年社融增速11.9%;若全年社融增量31万亿,则全年社融增速12.34%;若全年社融增量32万亿,则全年社融增速12.73%,下半年也可能面临一定冲高回落。

其二,针对疫情出台的一些特殊的、阶段性的货币政策工具逐步退出后,信贷增长也将回落。2月份以来的货币政策以定向防疫、支持复工复产为主,包括3000亿元防疫再贷款、5000亿元再贷款再贴现政策等,随着疫情冲击减弱、复工复产基本完成,这类货币政策工具自动退出。在前期宽松的货币政策,应贷尽贷、应贷快贷的信贷投放下完成了较高的信贷增长,后续随着货币政策回归正常化,下半年信贷投放预计回归到与基本面匹配的信贷需求水平。

总体而言,上半年信贷投放稍快,下半年信贷增速料回落。上半年信贷投放预计占全年超60%,下半年信贷投放将逐步回归到往年的节奏,难以再出现大幅高增的月份;从信贷增速角度看,宽信用快速推进阶段可能已经过去。

货币政策更加常态

上半年应对疫情的货币超宽松。为了应对疫情冲击,货币政策出台了超常规的工具:(1)数量方面,通过三次降准、再贷款再贴现、中期借贷便利操作、政策性银行信贷支持、推动公司信用类债券的融资增长等提高中长期流动性支持;(2)价格方面,两次下调再贷款利率共50bp,下调再贴现利率25bp,逆回购和MLF操作利率降息30bp,1年期的LPR利率下降30bp,下调超额存款准备金利率等等,引导利率下行;(3)结构性政策工具,包括3000亿元再贷款、5000亿元再贷款、1万亿元普惠性的再贷款、直达实体经济的货币政策创新等等。

随着疫情后生产端、投资端的逐步恢复,前期货币政策也逐步退出。针对疫情防控和复工复查的定向性结构性货币政策在国内疫情明显缓解、企业复产基本完成后已经逐步退出,3000亿元防疫再贷款、5000亿元优惠再贷款已经执行完毕,前期中长期流动性回笼也导致资金利率迅速回升至2%以上。目前1万亿元再贷款再贴现直达实体经济的货币政策工具仍在执行之中,政策利率仍然较疫情前低30bp。

下半年经济恢复政策,货币政策更加常态。近期央行市场的信号都围着信贷投放与经济复苏的节奏相匹配,货币政策与基本面相匹配。货币政策过于宽松、资金利率过低、信贷投放节奏过快可能导致资金淤积和套利空间,货币政策效率降低。因而货币政策自4月中下旬起便逐步回归常态,减少中长期流动性投放、暂停降息过程。《2020年上半年金融统计数据新闻发布会文字实录》中货币政策司副司长郭凯提出,下半年经济恢复政策,传统的货币政策作用可能会更加明显,货币政策进入一个更加常态的状态。这种更加常态的状态,一方面说明难再有大幅的降准降息出现,但另一方面至少不应该比2019年有明显收紧。2019年资金利率围绕政策利率波动,预计后续货币市场利率仍将在政策利率偏低水平上波动运行;信贷增速将逐步向名义GDP增速靠近。

引导利率下行但不可过低

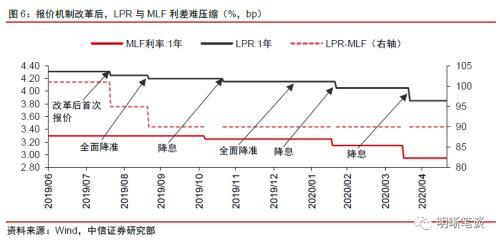

引导利率下行仍是目标。6月17日国常会明确提出要进一步引导贷款和债券利率下行,7月10日《2020年上半年金融统计数据新闻发布会文字实录》中货币政策司副司长郭凯提出要引导融资成本进一步降低,向实体经济让利。预计后续降成本将从两方面入手,其一是继续通过降息方式引导LPR报价基准下行,其二是通过压缩银行LPR报价利差、推进存量贷款基准转换,将主要银行贷款利率与贷款市场报价利率的点差纳入宏观审慎评估考核,激励银行进一步压缩利差。在5月、6月LPR报价连续未调整后,年内降成本的仍然更加凸显,而当前没有降准或降息政策,LPR难有下降空间,因而预计三季度降息概率较大。

利率适度下行,防套利仍然是底线。《2020年上半年金融统计数据新闻发布会文字实录》中货币政策司副司长郭凯特别提出利率适当下行但不能过低,主要是为了防止产生套利和资金的错配。5月份起来的货币政策边际收紧即是在资金利率过低、部分企业以低成本融资后并非用于生产经营,而是购买银行结构性存款以获得更高利息的套利行为涌现下的合理操作。因而此处提出的利率不能过低实际上是在于整个利率谱系利差不可过大,尤其是不能存在银行资产端利率明显、长期低于负债端利率的情况,因而一方面通过监管指导等要求银行减少高息揽储行为,另一方面通过货币政策回归常态压缩资金利率与政策利率的利差。

金融系统让利结构明确,主要依赖利率下行

金融系统让利最大部分仍然是利率下行创造的。《2020年上半年金融统计数据新闻发布会文字实录》中郭凯副司长明确了金融系统让利1.5万亿的结构:(1)利率的下行实现金融市场或者金融体系对实体经济的让利约9300亿元,包括贷款利率下行、债券利率的下行、通过再贷款、再贴现政策支持的优惠利率贷款的发放;(2)直达实体经济的货币政策、加上前期的延期还款付息政策工具大约让利2300亿;(3)银行减少收费约3200亿元。这与6月17日国常会列举的金融系统向实体经济让利的具体措施基本相符,①发放优惠利率贷款、②实施中小微企业贷款延期还本付息、③支持发放小微企业无担保信用贷款、④减少银行收费。

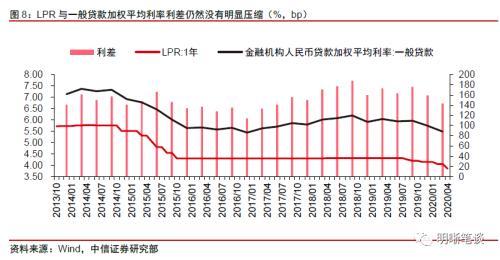

新发放贷款让利通过进一步压缩利差实现。前期降成本遭遇负债成本高企、利差刚性的问题,后续或在宏观审慎框架下促进负债成本下行、压缩利差。2018年下半年以来降成本和宽信用是货币政策的主基调,央行多次降准但效果乏善可陈,背后的原因是利率双轨制和利差刚性。2019年LPR改革后双轨制问题得到缓解,但存款和贷款仍然存在另一层面的双轨:存款竞争的普遍存在导致银行业整体负债成本难下降,而贷款-LPR-MLF利差也存在刚性。近期监管层大力整治结构性存款意在打破银行负债利率难以下行的桎梏,同时将贷款和LPR利差纳入MPA考核指标,继续压缩银行信贷利差。

存量贷款定价基准切换带来更多让利空间。按全年20万亿新发放人民币贷款假设计算,即便全年贷款利率平均下行100bp,让利规模也仅仅2000亿元,距离全部让利规模较低,何况一般贷款加权利率2020年一季度仅仅下行26bp。而以2019年各项贷款总额153万亿计算,利率下行50bp便能实现7500亿元让利规模。因而在推动存量贷款基准利率切换进度较快、LPR继续下行的背景下,要实现金融体系让利难度并不大。

资管新规过渡期大概率延期

资管新规过渡期大概率延期一年。2018年4月资管新规出台以来,资管产品实现了平稳有序转型,总规模稳中有降,存量业务持续整改。从两个方面看,一方面是资金脱实向虚、自我循环的现象得到遏制,非标准化债权类资产持续压缩,5月末资管产品投资的非标准化的债权类资产规模同比下降7.6%,比年初多下降1.2个百分点。另一方面是净值性产品占比稳步上升,5月末净值型产品募集资金占全部资管产品募集资金的余额是60.3%。社融规模中新增信托贷款和委托贷款规模自2018年起便持续压缩。但是受疫情的影响,非标作为主要融资方式之一仍然要发挥支持实体经济的作用,加之年底前完成全部存量产品整改压力仍然较大,资管新规有延期的必要。根据人民银行办公厅主任兼新闻发言人周学东所言,“可能延一年是比较合适”。

总结

上半年为对冲疫情影响,货币政策维持超宽松的环境以支持信用扩张,3月份后信贷投放加速,上半年整体信贷投放节奏较往年快。而随着疫情后生产端、投资端在疫情缓解后逐步恢复,前期超宽松的临时的货币政策也将逐步退出,下半年将进入更加常态的过程,预计这个常态至少不应较2019年的货币政策明显收紧,资金利率在政策利率上下波动,信贷和社融增速逐步向名义GDP增速靠近。下半年信贷增速预计将逐步回落,而降成本和让利目标下仍然需要引导利率下行,但是利率下行幅度和速度也要以防止套利和空转为底线,这就要求货币政策宽松幅度有限,资金利率不能大幅低于政策利率;在政府债券发行压力和超储率下降背景下,后续数量投放仍将继续,但是难以出现大规模宽松,预计7月中长期流动性以平衡投放为主,通过MLF续作或降准投放,长端资金的投放将缓解市场对货币政策单边收紧的预期。此外,资管新规过渡期大概率将延期一年,也将在情绪上支持债券市场在股票快涨后逐步企稳。总体而言,下半年货币政策更加常态化,传统的降准降息政策仍然有概率,但宽松幅度相对有限,大概率结合宏观经济修复进程、以小步慢跑的方式落地。对债券市场而言,货币最宽松的时期已过,但从资金利率和政策利率的水平、宏观经济修复的水平来看,当前债券利率调整有明显超调的迹象,10年国债在3%以上已经存在配置价值。

关键词: 中信证券